อ่านรายละเอียดเพิ่มเติม

08.08.2023 11:27 PM

08.08.2023 11:27 PMวันนี้ (8 สิงหาคม) อัตราผลตอบแทนของตั๋วหนี้ของสหรัฐอเมริกาเพิ่มขึ้นอีกครั้งและทำให้ราคาของดอลลาร์สหรัฐพุ่ง ในความเป็นจริง เอเย่นท์และเงินดอลลาร์ใช้ฟังก์ชันโกลบอลเดียวกันในปัจจุบัน เขาเป็นทรัพย์สินที่ปลอดภัย

แต่อัตราผลตอบแทนของตั๋วหนี้รัฐธรรมนูญปกติเล็กน้อยจึงทำให้ไม่สามารถสร้างทุนที่มีความสำคัญได้ แต่ตั๋วหนี้รัฐช่วยป้องกันความเสียหายจากการเงินเสื่อมถลอก ในขณะที่มีการเพิ่มขึ้น:

ตั๋วหนี้ของรัฐถูกเปิดขายโดยกรมสหกรณ์ของสหรัฐอเมริกา ดังนั้นผู้คนเรียกตัวเองว่า "ตั๋วหนี้ของกรมสหกรณ์" และเนื่องจากที่เรียกว่า "กรมสหกรณ์" ในภาษาอังกฤษคือ treasury ในบางครั้งเอกลักษณ์ในการลงทุนที่ไม่เสี่ยงเป็นที่ยอมรับคือตั๋วหนี้กรมสหกรณ์ปีที่ 10 (ดูกราฟ)

ต้นทุนของตรรกะรัฐถูกส่งผลต่อระบบสำรองเงินของสหรัฐอเมริกา หากธนาคารสำรองกลางเพิ่มอัตราดอกเบี้ยหลักๆ ต้นทุนของพันธบัตรรัฐก็เพิ่มขึ้นเช่นกัน และลงท้ายที่กัน เช่นนั้น นอกจากนี้ ธนาคารกลางยังสามารถซื้อกลับพันธบัตรรัฐเพื่อสนับสนุนเศรษฐกิจของประเทศได้

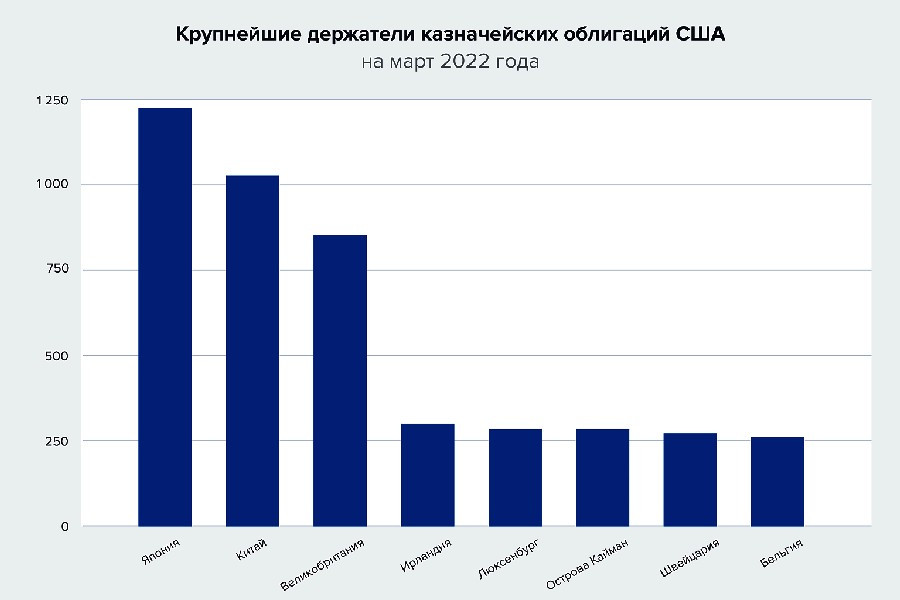

ดังนั้นพันธบัตรรัฐเป็นตัวบ่งบอกที่ดีของตลาดในสถานการณ์ปกติ ต้นทุนของตรรกะยาวนานควรสูงกว่าต้นทุนของตรรกะรัฐที่สั้นระยะเวลา (เปรียบเทียบกราฟของพันธบัตรรัฐ 10 ปีและ 2 ปี) พันธบัตรรัฐของสหรัฐอเมริกาถือเป็นสินทรัพย์ที่น่าเชื่อถือและมีสภาพคล่องใช้ แต่เพียงแต่อาจดึงดูดนักลงทุนที่เป็นบุคคลเดียวตัวได้เท่านั้น เครื่องมือที่ปลอดจริยธรรมจากความเสี่ยงเพื่อป้องกันการเสื่อมค่าของเงินตรา ผู้ซื้อหลักในตรรกะรัฐ คือ กองทุนหุ้นแฮดจ์ต่าง ๆ บริษัทประกัน ธนาคารสำรองกลาง และภูมิภาครัฐอื่นๆ สำหรับผู้ถือครั้งล่าสุด ประเทศญี่ปุ่นและจีนคือผู้ถือหนี้สหรัฐอเมริกาที่ใหญ่ที่สุด (ดูกราฟ)

จากด้านหนึ่ง - ตลาดหนี้สหรัฐอเมริกาเป็นตลาดที่ใหญ่ที่สุด เชื่อถือได้สุดและเป็นที่เจริญรุ่งเรืองที่สุดในโลก แต่จากด้านอีกด้าน - ความจำกัดการใช้หนี้ของสหรัฐอเมริกาเพิ่มขึ้นอย่างต่อเนื่องซึ่งเกิดความเสี่ยงในเรื่องการละเมิดสภาพเศรษฐกิจ เริ่มจากปี พ.ศ. 2523 ครั้งละดัชนีหนี้เพิ่มขึ้นไปถึง 79 ครั้ง ตัวอย่างเช่นในเดือนธันวาคม พ.ศ. 2564 หนี้ของรัฐบาลสหรัฐอเมริกาได้เพิ่มขึ้นเป็น 31.4 ล้านล้านดอลลาร์ จำนวนนี้มาจากการตั้งไว้ล่วงหน้าโดยภาครัฐเมื่อเดือนมกราคม พ.ศ. 2566 อันแสดงให้เห็นถึงเรื่องของความเสี่ยงเกี่ยวกับการเกิดเหตุการณ์ละเมิดสภาพเศรษฐกิจครั้งแรกในประวัติศาสตร์ของประเทศหรือการเพิ่มขึ้นในอีกครั้ง?

ในปลายเดือนพฤษภาคม ประธานาธิบดีสหรัฐอเมริกาโจบายเดินหน้าและปลายปากกาสภาคารัฐบาลคิวอินแกซ้ากดตกลงกันเรื่องการเพิ่มขีดจำกัดความแสดงอภิสิทธิ์ของหนี้สหรัฐอเมริกา กำหนดจำนวนครั้งแรกในประวัติศาสตร์ให้มากกว่า 32 ล้านล้านดอลลาร์ เฉพาะการออกหุ้นทวีโอเนียกฎหมายเป็นสิ่งที่ผ่านไปของหน่วยงานกระทรวงการเงินของรัฐแห่งชาติสหรัฐอเมริกา และราคาของหน่วยอัตราค่าเงินเป็นส่วนใหญ่ของหนี้ของรัฐบาล

และในขณะที่รัฐบาลของสหรัฐอเมริกายังคงเปิดตัวหุ้นหนี้ใหม่อยู่ตลอดเวลา ต้นทุนการกู้ยืมจะเพิ่มขึ้นและลดลงตามอัตราดอกเบี้ยของสำนักงานบรรษัททรัสตราวจัด. ตั้งแต่เริ่มสิ้นหว้ถูกกดขี่ให้ต้องรบกวนโดยองค์ประกอบหลายอย่างพร้อมกัน:

จริง ๆ แล้วเรื่องของการตัดสินใจของ Fitch Ratings เกี่ยวข้องอย่างมากกับภาระหนี้สูงและเพิ่มขึ้นของแขนงการบริหารราชการของสหรัฐอเมริกา "ในช่วง 20 ปีที่ผ่านมามีการเสื่อมถอยมาตลอดเวลาในมาตรฐานการบริหารจัดการรวมถึงเรื่องการเงินและหนี้สิน ถึงแม้จะมีข้อตกลงของแรงคูณพรรคสองในเดือนมิถุนายนเกี่ยวกับการจำกัดของความเสี่ยงหนี้จนถึงมกราคม พ.ศ. 2568" ประกาศอย่างเป็นทางการจาก Fitch Ratings กล่าวไว้ แน่นอนว่า กระทรวงการคลังสหรัฐอเมริกาและทำเนียบขาวได้ออกมาแสดงความไม่เห็นด้วยและวิจารณ์มากในการสรุปของบริษัทการจัดอันดับ! "ตั๋วหนี้ของกระทรวงการคลังยังคงเป็นสินทรัพย์ที่ปลอดภัยและเป็นที่หลากหลายในโลก และว่าเศษก๊กเศษกาวของสหรัฐอเมริกามีความแข็งแกร่งทางพื้นฐาน" เป็นคำประกาศที่อลังการจาก รัฐมนตรีว่าการการคลังสหรัฐอเมริกา Janet Yellen และ ที่ปรึกษาเศรษฐกิจของทำเนียบขาวของสหรัฐอเมริกา Jared Bernstein สัญญาว่าหนี้ที่สำนักสินเชื่อของกระทรวงการคลังสหรัฐอเมริกายังคงเป็นสินทรัพย์ที่ปลอดภัยที่สุดทั้งบนโลก

ข้อตกลงเพิ่มของหนี้ในเดือนมกราคมเป็นส่วนใหญ่ของเหตุผลในการเพิ่มขึ้นของเงินทุนภาษีทรีเหรส เนื่องจากการได้รับรายได้ของพวกเขาหยุดลง ในทางกลับกันความลงมาของเงินเดือนขณะแก่พักรวมแก้บกพร่องด้านเงินเดือนของสหรัฐอเมริกาหากความตกของโดลลาร์สหรัฐฯ (ดูแผนภูมิ) การได้รับรายได้ที่สูงขึ้นทำให้พิชิตใจในการเงินของรัฐคลังและเงินดอลลาร์ที่ถูกซื้อได้.

ดังนั้น วิธีแปลกปิดที่บรรลุไม่เป็นธรรมดาคือค่าเงินเขียวกับข่าวร้ายอีกอย่างที่เกี่ยวข้องกับรัฐบาลอเมริกัน นั่นคือสำหรับตลาดฟอเร็กซ์ปัจจัยความมั่นคงทางเศรษฐกิจของสหรัฐอเมริกาเตรียมรับความผักของความไม่แน่นอนทางการเงินโดยให้ความสำคัญกับการยอมรับว่าโดลลาร์สหรัฐเป็นสกุลเงินหลักของโลกและเป็นสกุลเงินที่เป็นที่หลบภัย นอกจากนั้น ทางเลือกของสถิติทางเศรษฐกิจที่ไม่ชัดเจนของสหรัฐอเมริกาเตรียมให้โอกาสในการคาดการณ์ว่าฟินเน้ดริเซอร์ฟอร์เวิร์ดอาจจะยังคงเพิ่มอัตราดอกเบี้ยได้อีก ซึ่งส่วนใหญ่ของ "อเมริกัน" จะช่วยกระตุ้นให้อ่อนแอ.

นอกจากนี้ ดอลลาร์อาจได้รับการสนับสนุนจากธนาคารกลางต่างประเทศ เพราะผู้ควบคุมสำคัญหลายแห่งจะพยายามหยุดอัตราดอกเบี้ยหรือกำลังประสบความสำเร็จในการเหนื่อยในมากกว่าหลายประเทศ G10

นี่คืออุปกรณ์ชุดที่ใช้:

ในปี 1964 สวิตเซอร์แลนด์เข้าร่วมกลุ่ม G10 อย่างไรก็ตามชื่อกลุ่มยังคงเดิมอยู่ ดังนั้น สหรัฐอเมริกาอาจเพิ่มอัตราดอกเบี้ยพื้นฐานอีกครั้งในเดือนกันยายนหรือพฤศจิกายน ความเป็นไปได้นี้ช่วยรักษาอัตราดอกเบี้ยตลอดจนสัญญาณว่างานตลาดระหว่างประเทศของสหรัฐอเมริกา

มีทางเลือกใหม่ให้อเมริกันมหาศาลเหล่านี้อยู่ในโลกหรือไม่? ณ ขณะนี้ไม่มีสกุลเงินใดที่มีคุณสมบัติทั้งหมดเหล่านี้ดังต่อไปนี้:

ผลรวมของปัจจัยเหล่านี้หมายความว่าดอลลาร์สหรัฐอาจจะเป็นทรัพย์สินสำหรับสำหรับรัฐบาลที่มีลักษณะเป็นกลางอย่างสำคัญในอนาคตไกลเท่านั้น

You have already liked this post today

*บทวิเคราะห์ในตลาดที่มีการโพสต์ตรงนี้ เพียงเพื่อทำให้คุณทราบถึงข้อมูล ไม่ได้เป็นการเจาะจงถึงขั้นตอนให้คุณทำการซื้อขายตาม

คำกล่าวล่าสุดของเจอโรม พาวเวล กระตุ้นให้เกิดการขายหุ้นในตลาดหุ้นสหรัฐอย่างรวดเร็ว ดัชนี S&P 500 และ Nasdaq ต่างก็แสดงผลขาดทุนอย่างหนัก หลังประธานเฟดกล่าวว่าอัตราดอกเบี้ยมีแนวโน้มที่จะไม่เปลี่ยนแปลงจนถึงสิ้นปี คำแถลงดังกล่าวทำให้นักลงทุนคาดการณ์ว่าจะมีการผ่อนคลายทางการเงินในระยะสั้นลดลง อย่างไรก็ตาม รายงานความคืบหน้าในการเจรจาการค้าทำให้ฟิวเจอร์สได้รับการสนับสนุนบางส่วน บ่งชี้ว่าอาจมีการฟื้นตัวที่เป็นไปได้ ติดตามรายละเอียดได้ตามลิงก์นี้

พาวเวลกล่าวว่าเศรษฐกิจกำลังชะลอตัวในไตรมาสที่ 1 อาจรอความชัดเจนเพิ่มเติม หุ้นยุโรปปรับตัวลดลงก่อนการตัดสินใจนโยบายของ ECB Nvidia เตือนถึงความผิดพลาดจากข้อจำกัดการส่งออกชิปของสหรัฐฯ ไปยังจีน ราคาทองคำทำสถิติสูงสุดอีกครั้งในช่วงที่มีการลงทุนในสินทรัพย์ปลอดภัย ดัชนี: ดาวโจนส์ลดลง 1.7%; S&P 500 ลดลง

วอลล์สตรีทปิดตลาดในแดนลบ หุ้นของบริษัทยักษ์ใหญ่อย่าง Boeing และ Johnson & Johnson ได้รับผลกระทบรุนแรงที่สุดเนื่องจากความไม่แน่นอนเกี่ยวกับนโยบายภาษียังคงกดดันความเชื่อมั่นของนักลงทุน แม้ว่าภาคการธนาคารจะมีกำไรเพิ่มขึ้นโดยได้แรงหนุนจากรายได้ที่แข็งแกร่งของผู้เล่นหลัก แต่ก็ยังไม่เพียงพอที่จะพลิกแนวโน้มโดยรวมได้ ความเชื่อมั่นของนักลงทุนยังคงระมัดระวัง โดยผู้เข้าร่วมตลาดหลีกเลี่ยงการตัดสินใจที่กล้าหาญในขณะที่รอความชัดเจนเพิ่มเติม ติดตามรายละเอียดได้ที่ลิงก์นี้ แม้จะมีรายงานผลประกอบการที่ดีจาก Bank

หุ้น Bank of America เพิ่มขึ้นหลังจากรายงานกำไรไตรมาส 1 เพิ่มสูงขึ้น ความไม่แน่นอนเกี่ยวกับแนวโน้มภาษียังสูง ตลาดมีความผันผวนจากการอภิปรายระหว่างสหรัฐฯ-จีน ดัชนี: ดาวโจนส์ลดลง 0.4%, S&P 500 ลดลง

ฝ่ายบริหารของ Trump ได้ทำการสัมปทาน: ภาษีศุลกากรสำหรับอุปกรณ์อิเล็กทรอนิกส์ถูกยกเลิกชั่วคราว และเงื่อนไขที่ผ่อนปรนสำหรับอุตสาหกรรมยานยนต์กำลังได้รับการพิจารณา การเคลื่อนไหวเหล่านี้กระตุ้นปฏิกิริยาเชิงบวก — S&P 500 เพิ่มขึ้น อย่างไรก็ตาม นักเทรดควรระมัดระวังเนื่องจากการดำเนินการของประธานาธิบดียังไม่แน่นอน และนโยบายการค้าของสหรัฐฯ ยังคงสร้างข่าวที่มีความผันผวน ติดตาม

ตลาดหุ้นสหรัฐเริ่มต้นสัปดาห์ด้วยสัญญาณบวก: วันจันทร์ ดัชนีหุ้นสำคัญแสดงการเติบโตในเชิงบวกอย่างมั่นคง บนพื้นฐานนี้ ดอลลาร์สูญเสียมูลค่า และนักลงทุนตอบสนองต่อข่าวที่ไม่คาดฝันว่าทำเนียบขาวยกเว้นสินค้านำเข้าบางประเภท เช่น สมาร์ทโฟนและคอมพิวเตอร์จากภาษีชั่วคราว อย่างไรก็ตาม นี่ไม่ได้ช่วยให้เกิดความชัดเจน: ประธานาธิบดีโดนัลด์ ทรัมป์ ตามปกติยังคงเว้นที่ว่างไว้ให้กับความระทึก โดยบอกว่าภาษีที่เกี่ยวกับเซมิคอนดักเตอร์อาจยังถูกบังคับใช้ ดัชนี

ตลาดหุ้นสหรัฐปรับตัวสูงขึ้นหลังจากประธานาธิบดีโดนัลด์ ทรัมป์ ประกาศยกเว้นภาษีสำหรับคอมพิวเตอร์และสมาร์ทโฟน การตัดสินใจครั้งนี้ช่วยกระตุ้นบริษัทต่างๆ เช่น Apple ส่งผลให้ดัชนีสำคัญต่างๆ ปรับตัวดีขึ้น อย่างไรก็ตาม แม้จะมีพัฒนาการในทางบวก แต่บรรดานักลงทุนยังคงระมัดระวัง ความเสี่ยงจากเงินเฟ้อและมาตรการตอบโต้ที่อาจเกิดขึ้นจากจีน ยังคงเป็นประเด็นที่สำคัญ ดูรายละเอียดเพิ่มเติม ดัชนี

ตลาดหุ้นยุโรปเริ่มสัปดาห์ใหม่ในทิศทางบวก โดยดัชนี STOXX 600 แพนยุโรปเพิ่มขึ้น 1.6% ในการซื้อขายช่วงเช้าประมาณ 07:09 GMT สนับสนุนจากการร่วงต่อเนื่องตลอดสามสัปดาห์ที่แล้ว โดยแรงกดดันจากความผันผวนของภาษีศุลกากรทั่วโลก ตลาดโลกกำลังเผชิญกับความปั่นป่วนเมื่อการถกเถียงเรื่องภาษีศุลกากรส่งผลให้เกิดความวิตกของนักลงทุน ดัชนี STOXX

ตารางของ Forex

เวอร์ชั่นแบบ หน้าเว็บไซต์

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.