Veja também

07.04.2025 06:02 PM

07.04.2025 06:02 PMO mercado parecia ter atingido o fundo do poço — até que alguém bateu no fundo vindo de baixo. A liquidação de dois dias, provocada pelas tarifas generalizadas anunciadas por Donald Trump, resultou na quarta pior queda da história do índice S&P 500 desde sua criação em 1957. A desvalorização de 10,5% só foi superada pela crise da COVID-19 em 2020, pelo colapso do Lehman Brothers em 2008 e pela Segunda-Feira Negra de 1987. A correção recente apagou US$ 6,6 trilhões em valor de mercado das ações norte-americanas — e, até o momento, não há sinais de que os investidores estejam dispostos a "comprar o mergulho". A pressão de venda pode se intensificar ainda mais.

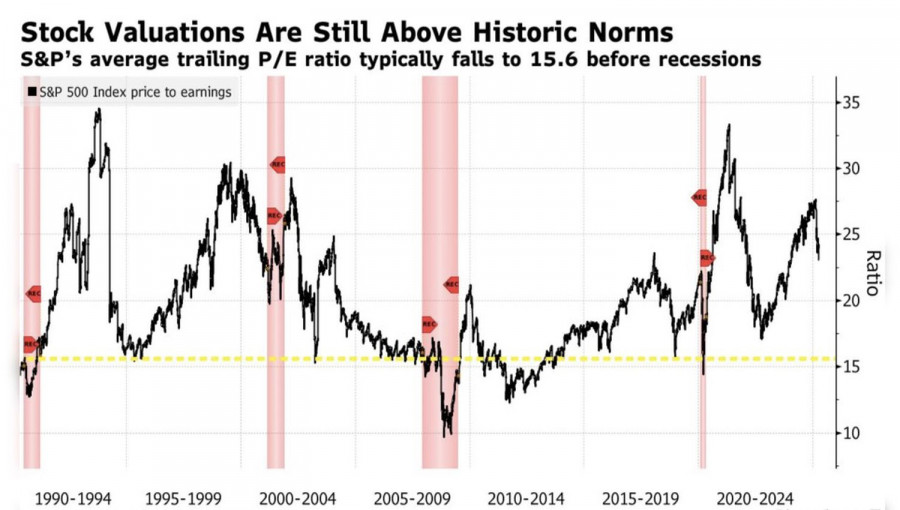

Do ponto de vista histórico, durante períodos de recessão, o índice S&P 500 costuma ser negociado a um múltiplo preço/lucro projetado (forward P/E) em torno de 15,6. Mesmo após a correção de março, esse múltiplo ainda se encontra em 23, sugerindo espaço considerável para mais quedas. Por isso, muitos investidores permanecem cautelosos, evitando a armadilha de tentar "aparar facas caindo".

Os fatores de baixa não desapareceram — na verdade, as tarifas agressivas impostas por Trump apenas os intensificaram. O JPMorgan agora prevê uma contração de 0,3% no PIB dos EUA em 2025, revisando sua estimativa anterior de crescimento de +1,3% e antecipando um cenário recessivo. Embora o Secretário do Tesouro, Scott Bessent, destaque a resiliência do mercado de trabalho e afirme que não há sinais concretos de desaceleração, os investidores permanecem céticos. Apesar do forte resultado do payroll de março, os dados de janeiro e fevereiro foram revisados para baixo, e a taxa de desemprego aumentou — o que pode muito bem representar a calmaria antes da tempestade.

A retaliação da China — com a imposição de uma tarifa de 34% sobre importações dos EUA — só agravou o cenário. Inicialmente, parecia que Pequim seria forçada a ceder, como aconteceu em 2018–2019. No entanto, desta vez, os EUA enfrentam o mundo inteiro, e não apenas a China. Washington pode acabar isolado, especialmente com Pequim sinalizando a adoção de um pacote de estímulo em larga escala para mitigar os efeitos das tarifas. A Europa também caminha na mesma direção, o que aumenta a atratividade relativa de seus mercados acionários e estimula a realocação de capital para fora da América do Norte.

O comportamento dos investidores é compreensível. Nos últimos 15 anos, investidores europeus ganharam 490% no S&P 500 graças ao fortalecimento do dólar, enquanto os norte-americanos obtiveram "apenas" 390%. Em contrapartida, os principais índices acionários europeus cresceram 220% em euros, mas apenas 150% quando convertidos em dólares. A Pictet Asset Management está moldando suas estratégias com base na expectativa de que o índice do dólar americano possa cair entre 10% e 15% nos próximos cinco anos. Nesse contexto, é realmente surpreendente que os fluxos de capital estejam cruzando o Atlântico em direção ao Leste?

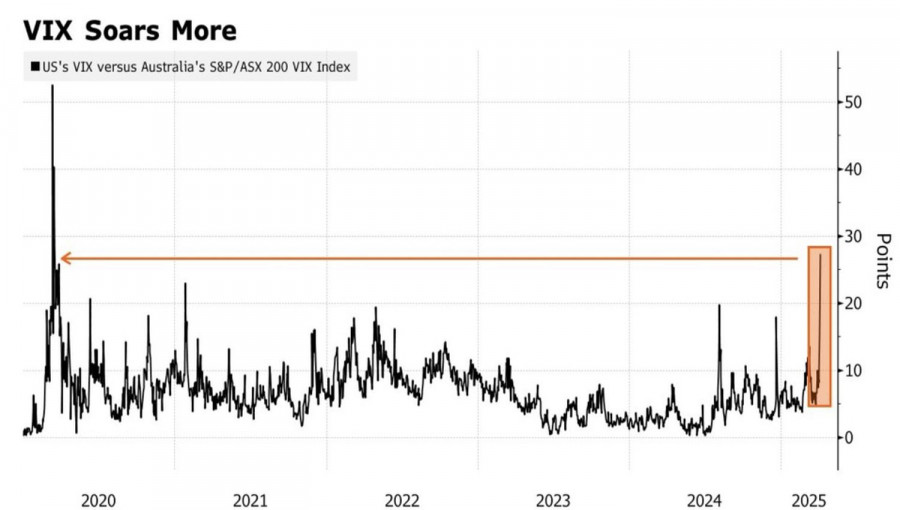

Além disso, as tarifas impostas pela Casa Branca parecem ter impactado as ações norte-americanas com mais intensidade do que qualquer outro mercado. Essa percepção é reforçada pelo índice de volatilidade VIX, que atingiu seus níveis mais altos desde o auge da pandemia.

Do ponto de vista técnico, no gráfico diário do S&P 500, o risco de novas correções se intensifica à medida que o índice se aproxima dos níveis de pivô em 4.910 e 4.925 pontos. As posições vendidas previamente abertas no índice amplo devem ser mantidas e, se possível, reforçadas de forma gradual.

You have already liked this post today

*A análise de mercado aqui postada destina-se a aumentar o seu conhecimento, mas não dar instruções para fazer uma negociação.

Na quinta-feira, os investidores perceberam que, no momento, estabilidade é um conceito ilusório. A alta volatilidade dos mercados permanece e deve continuar dominando por algum tempo. A principal causa segue

Uma quantidade relativamente grande de eventos macroeconômicos está programada para esta sexta-feira, mas nenhum deles deve causar impacto significativo no mercado. É claro que reações de curto prazo a alguns

O presidente dos Estados Unidos, Donald Trump, anunciou ontem a suspensão, por 90 dias, dos aumentos tarifários que vinham afetando dezenas de parceiros comerciais. A medida, no entanto, veio acompanhada

O presidente dos Estados Unidos continua a agir de forma ativa e estratégica, influenciando diretamente a geopolítica, a economia e os mercados financeiros globais. Diante dos últimos acontecimentos, os investidores

Indicador de

padrões gráficos.

Percebe coisas

que você nunca perceberia!

Clube InstaForex

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.